全部で36問 挑戦中

金融資産運用

-

PERとPBR

4%

-

投資指標

38%

※数字(%)は出題頻度

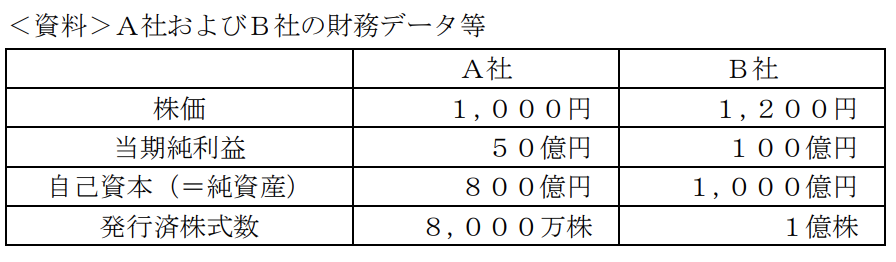

下記<資料>から求められるPER(株価収益率)、PBR(株価純資産倍率)に基づく、A社株式とB社株式の株価の比較評価に関する次の記述のうち、最も適切なものはどれか。なお、A社とB社の業種および事業内容は同一の分類であるものとする。

-

(1)

-

投資指標

投資指標として、PBR、PER、ROEがよく使われます。 ■PBR (株価純資産倍率) Price Book-value Ratioの略。Book-valueは帳簿価格という意味です。 株価と純資産を比べて、割安か割高か判断するための指標です。 PBR = 株価 ÷ 1株あたりの純資産(BPS) PBRが高ければ高いほど割高、低ければ割安となります。1倍以下が割安の目安となります。 ■PER(株価収益率) Price Earnings Ratioの略。Earningsは収入という意味です。 株価と収益と比べて、割安か割高か判断するための指標です。 PER =株価 ÷1株あたりの純利益(EPS) PERが高ければ高いほど割高、低ければ割安となります。10〜15倍以下が割安の目安となります。 ■ROE(自己資本利益率) Return On Equityの略。Equityは資本という意味です。 自己資本に対して利益を生み出している割合です。 効率よく稼ぐ力がある優良企業なのかどうかの目安になります。 ROE = 当期純利益 ÷ 自己資本 × 100 ROEは株価が計算式に入らないので、株価が変動してもROEに影響はありません。その企業が稼げる優良企業なのかを判断しやすくなります。 日本ではROEは10%あればかなり優良企業です。 アメリカなどではROEは20%近くなることも。アメリカの企業は稼ぐ力が強いんですね。 ROEが高いと株価は上がりやすくなります。

※純資産と自己資本は厳密には微妙に異なりますが、ほぼ同じ意味と考えて大丈夫です。 試験には出ませんが、実はこの3つの投資指標は1つの式が成り立ちます。 PBR=ROE×PER 株を買うときは、ROEが高くて、PBRが低いもの(稼ぐ力が強い優良企業で、割安なもの)を選ぶと良いかもしれませんね。

出題頻度について

- ・出題頻度は出題数÷公開中のテスト数となっています。

- ・出題頻度が50%なら、テストで2回に1回は出題されることになります。

- ・出題頻度が100を超える場合は、テストで1回以上必ず出題されることになります。

解説

解説はこの設問にすべて回答すると表示されます。